耐克,一直被视为体育界的大佬,常年位居运动品牌金字塔顶层。不过最近,人们似乎对它的信心没有那么足了。

12月7日, 华尔街投资银行Cowen & Company宣布,将Nike(NYSE:NKE)股票评级从原来的“跑赢大市”下调至“持平大市”,原因是其调查显示,18-34岁的消费者对Nike服装的偏爱比例从55%下降至44%。

股价的反应则更为灵敏。2016年,耐克公布了三次财报,业绩增长均未达分析师预期。在财报公布当天,耐克股票均出现不同程度下跌。6月底,第四季度财报一发布,当天股价就一度下跌7%。在标准普尔500指数全年整体稳中有涨的大背景下,耐克的股价着实惨淡。

耐克为何持续被看衰?答案就在财报中。

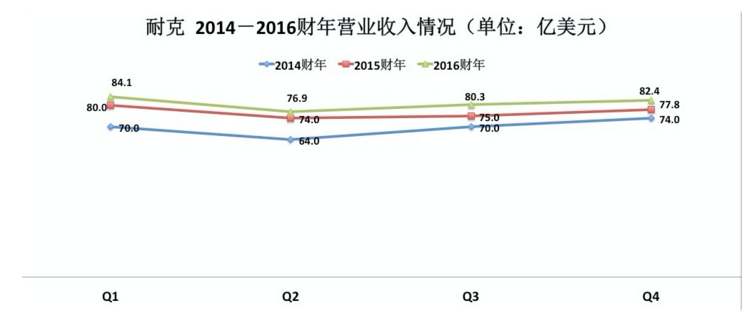

耐克2016和2017财年财报(每年6月1日起至第二年5月31日)显示,2017财年第一季度,其营收达90.6亿美元,同比增长了8%。而2016年最后两个季度的营收分别达80.3和82.4亿美元。与往常一样,这三个季度的营业收入主要来自两部分:耐克主品牌和Converse品牌。

大中华区依然是耐克最大市场。但2017财年第一季度,大中华区贡献的营收只同比增长了15%,是去年的一半,增长态势明显放缓。

北美市场也出现疲软。2016财年第四季度,耐克北美市场营收达37.4亿美元,几乎与上一年同期持平,低于预期。其中,鞋类收入同比仅上涨2%,而服装和装备收入则出现2%和10%的下滑。

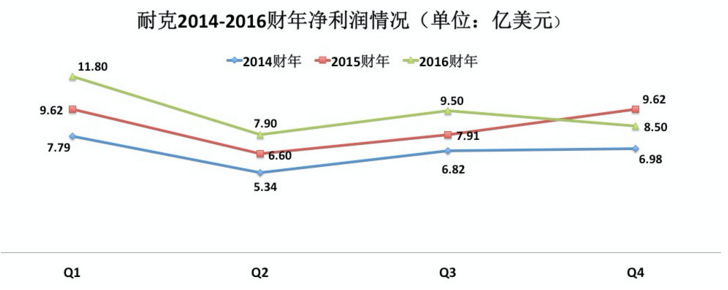

从利润来看,耐克在2017年第一季度获得12.5亿美元净利,与去年同期的11.8亿美元相比,增长6%。同比增长有所放缓。

同时,近三个财年净利润情况图显示,2016年第四季度净利润首次同比出现了负增长。

值得注意的是,耐克这两个财年季度毛利率也呈现总体下滑趋势。

此外,在反映未来需求状况的期货订单上,目前耐克订单增幅已连续三个季度下跌。其2017第一季度财报显示,今年九月到明年一月全球订单为123亿美元,较去年同期增长7%,但远低于去年同期增幅17%,就连一向强势的大中华区表现也不尽如人意。

耐克期货订单的增长放缓,意味着零售商存在库存堆积。如果零售终端产品不能及时消化,将极大影响投资者对其下个季度增长的信心。

外部竞争挑战

从外部来看,耐克虽然还占据着体育用品市场老大的地位,但来自竞争对手的挑战正在加剧:一方面Under Armour不断发力,阿迪达斯通过调整管理层等手段逐渐走出低谷;另一方面运动行业越发复杂,连优衣库、Zara 等非体育用品公司都想来分一杯羹。

截止今年5月底,仅在北美市场,Under Armour就从耐克手中抢走了 8% 的北美篮球市场份额。

数据显示,在篮球等明星驱动效应明显的领域,耐克依然优势明显,这得益于其代言人勒布朗·詹姆斯、凯文·杜兰特等影响力巨大。然而,面临着科比退役,Under Armour代言人库里迅速蹿红等冲击,在此消彼长的市场中,其影响力已略有下滑,耐克目前需挖掘更多的新力量。

另一方面,市场调研机构NPD数据显示,随着运动休闲风的流行,女性运动服装市场各类品牌总数已超过七百个,耐克在该领域的市场份额将受到越来越多蚕食。

耐克自身问题

事实上,耐克不仅面临来自外部竞争对手的挑战,其自身库存、渠道等环节也存在问题。

线上零售和线下直营店是耐克最重要的销售渠道。在过去一年,由于线上销售竞争加剧,耐克的线下合作伙伴,美国体育用品连锁“体育权威公司”(The Sports Authority Inc.)和 City Sports先后申请破产,这意味着耐克需要寻找新的线下合作商。

此外,耐克还面临产品创新的考验,尤其是与科技结合的创新。在消费选择越来越多元的今天,其品牌分类依旧维持着传统的五大运动系列,近期也少有能引发消费潮流的产品出现。

面对市场变化,耐克也曾做出过应对。例如调整管理层,任命老将克雷格·扎侬(Craig Zanon)负责全球篮球品类业务;在上半年的创新大会上,推出帮助消费者个性化的升级版 Nike+等数项新产品。

但对于行业同质化越来越严重的体育用品行业来说,大品牌之间的竞争只会越来越激烈。事实上,不论任何一个市场,品牌的长期统治都会给新一代消费者带来厌倦感,从而给新兴品牌以成长机会。

唯有生产不同层次风格的产品,提升产品更新速度才能不断满足消费者日新月异的需求。对耐克来说,如何做好产品创新和挖掘新一代明星,将会是其下一步的重点。

耐克曾在去年设立目标,希望在2020年,营收可达500亿美元。目前看来,这一目标不好实现。